Január 1-jén, ahogy az Európai Unió többi tagállamában is, változott a biztosítási törvény. A módosításokra a Szolvencia II irányelv rendelkezéseinek átültetése érdekében volt szükség. A részletekre a későbbiekben még visszatérünk, most az egyik általános szempontot mutatjuk be – amelynek nincs sok köze a biztosításokhoz.

Az Európai Bizottság ugyanis meg kívánja szüntetni az indokolatlan prudenciális akadályokat, amelyek gátolják, hogy a biztosítók fontos szerepet vállaljanak az európai infrastrukturális projektekben. Ennek érdekében létrehoztak egy külön infrastrukturális eszközosztályt, és csökkentették azon tőke összegét, amelyet a biztosítóknak tartaniuk kell az elismerhető infrastrukturális projektek adósságával és saját tőkéjével szemben.

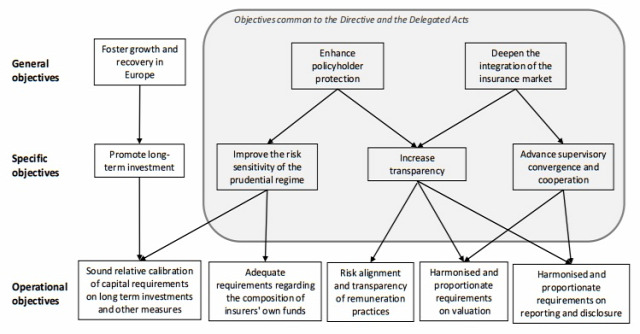

A beruházás-támogatás megjelent a célkitűzések között is. Az általános célok közé a két régebbi – a biztosítottak védelme és az uniós biztosítási piac integrációjának mélyítése – mellé egy új került: az európai gazdaság növekedésének elősegítése. Bővült a „specifikus” célok köre is. A prudenciális rezsim kockázati érzékenységének javítása, az átláthatóság erősítése és a felügyeletek közötti együttműködés javítása mellett megjelent a hosszú távú befektetések előmozdítása. Ebben az esetben nem az öngondoskodásról, hanem „az európai gazdaság hosszú távú finanszírozásáról” van szó, amelynek kereteit az Európai Bizottság már 2013 tavaszán meghatározta.

A biztosítás szabályozása ezzel jobban összhangba kerül az európai tőkepiaci unió céljaival, amelyek közül az egyik, hogy tőkét csatornázzon azokba az infrastrukturális (autópályák, vezetékek stb.) és más hosszú távú projektekbe, amelyek munkahelyeket teremtenek. Az Európai Bizottság ezért döntött úgy, hogy az ilyen projektekbe történő befektetésekhez a biztosítóktól kisebb szavatoló tőkét követelnek meg.

Korábban ugyanis egy infrastrukturális alap kockázati besorolása – „Szolvencia-szempontból” ugyanaz volt, mint a nem szabályozott pénzügyi piacokon forgalmazott értékpapíroké (49 százalékos „kockázati kalibráció”). A szabályozott pénzügyi piacok értékpapírjainak (például a tőzsdéken kereskedett részvényeknek) a kalibrációja 39 százalék volt. A „minősített infrastruktúra-alapok” kockázatát az új szabályozás most az utóbbiakénál is alacsonyabb szintre, 30 százalékra mérsékelte (és bizonyos feltételek teljesülése mellett még ennél is alacsonyabb lehet).

A döntés ésszerű. Egy autópálya-építést finanszírozó alap kockázata nyilvánvalóan kisebb, mint – mondjuk – vállalati kötvényé, márpedig a korábbi szabályozás szerint a kettő ugyanazt a kockázati szintet képviselte.

Az Európai Befektetési Bank becslése szerint az Európai Unió gazdaságának a 2020-ig tartó időszakban nagyjából 2000 milliárd eurónyi beruházásra lenne szüksége. Ezt támogatják az állami ösztönzők, amelyek közül a legnagyobb szabású jelenleg a bizottság elnökéről elnevezett, 315 milliárd eurós Juncker-terv (amely igazából garancia, a „főösszeg” 15-szörös tőkeáttételen alapul). A két tétel összehasonlítása alapján azonban nyilvánvaló, hogy a célok eléréséhez privát befektetésekre is szükség van.

És itt kerülnek a képbe a hatalmas (többek között nyugdíj-) alapok felett diszponáló biztosítók, amelyek ezidáig – éppen a magas tőkemegfelelési követelmények miatt – vonakodtak az efféle alapokba fektetni. A bizottság becslése szerint jelenleg az unióban működő biztosítótársaságok mintegy 22 milliárd eurónyi „infrastrukturális” befektetésekkel rendelkeznek, amely összeg az összes saját tőkéjüknek mindössze 0,3 százaléka. (A biztosítók összes befektetése 2014 végén megközelítette a 9900 milliárd eurót.) Ha az utóbbi mutató 0,5 százalékra emelkedne (ami még mindig nem túl „nagy szám”), az mintegy 20 milliárd eurónyi új infrastrukturális beruházást jelentene az EU-ban.

Utolsó kommentek